Доходность по некоторым монетам превышает 50% годовых. Но какова реальная доходность этого инструмента с учетом волатильности?

Механизм стейкинга в двух словах

Proof-of-Stake - гораздо более энергоэффективный алгоритм, чем Proof-of-Work, который используется в сети Bitcoin. Узлам не нужно наперегонки решать криптографические загадки: система сама выбирает, кто сможет “намайнить” следующий блок и получить вознаграждение. При этом шансы узла стать валидатором в каждом цикле зависят от размера его стейка, то есть количества заблокированных монет.

Стейк также служит гарантией того, что узел будет “играть по правилам”. В противном случае он лишится определенного процента замороженных монет (этот механизм называется “слэшинг”).

Стейкинг - это механизм делегирования монет, который позволяет узлу увеличить свой стейк и, соответственно, доход. Владелец монет (делегатор) при этом получает часть дополнительного дохода.

Важно отличать стейкинг от криптозаймов. В первом случае вы лишь делегируете права валидации, но не передаете сами монеты. Смарт-контракт гарантирует, что ваши монеты никто не украдет. В случае займов происходит реальная передача самого актива, а ваши интересы гарантируются с помощью залога, который превышает сумму займа.

Как рассчитать реальную доходность стейкинга

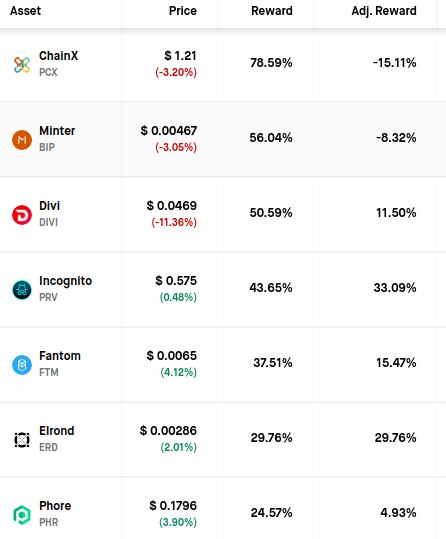

На сайте-агрегаторе Staking Rewards представлено более 100 стейкинговых монет, причем номинальная процентная ставка может превышать 50% годовых:

Однако вас как инвестора должна волновать не номинальная, а фактическая доходность. А она зависит прежде всего от динамики цены монеты. Если актив обесценится, то и номинально высокий доход окажется “мыльным пузырем”.

Как рассчитать фактический ROI? Нужно умножить номинальную доходность на изменение цены. В математическом виде это выглядит так.

Допустим, что Р0 - цена монеты на момент создания стейка, а Р1 - финальная цена на момент ликвидации стейка. Можно выразить Р1 как kP0, где коэффициент k=Р1/Р0.

Далее, Допустим, что S0 - первоначальное количество монет в стейке, а S1 - количество монет на момент ликвидации стейка, то есть включая накопленные проценты. Можно выразить S1 как iS0, где коэффициент i=S1/S0. Коэффициент представляет собой номинальную ставку доходности, выраженную не в процентах, а в виде десятичной дроби. Например, если ставка составляет 7%, то i=1.07.

С помощью простых математических преобразований (которые мы опустим в целях экономии места) получаем, что ROI = i*k. Например, если ставка доходности равна 10%, а цена выросла на 20%, то ROI = 1.1*1.2=1.32 или 32%.

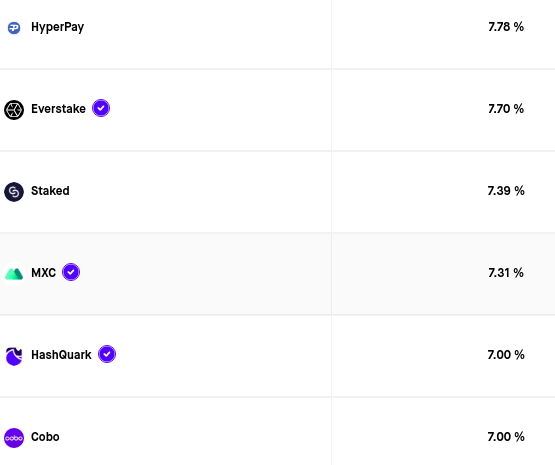

Важно отметить, что в этом расчете не учитывается комиссия стейкинговой площадки. В их число входят как биржи (например, Binance, KuCoin и Waves.Exchange) так и профильные сайты, такие как Stake.Fish и Stake.US. Номинальную доходность любого актива на разных платформах уже с учетом комиссии можно посмотреть на том же сайте. Вот пример для монеты Decred:

Сравниваем доходность разных монет

Сравним 8 стейкинговых активов из нескольких категорий:

-

Монеты с большой капитализацией и средней ставкой доходности. Лидеры в этой категории - Tezos (XTZ) и Cosmos (ATOM). Номинальная процентная ставка варьируется от 5% до 8%. Практически все стейкинговые площадки поддерживают эти монеты.

-

Монеты со средней капитализацией и средней или высокой ставкой. Сюда входят такие популярные активы, как Ark, Kava, Loom, Elrond и т.д. Они зачастую подвержены очень высокой волатильности. Большинство стейкинговых площадок поддерживает от 5 до 10 таких монет, причем набор везде разный.

-

Стейблкойны - это самая новая категория стейкинговых монет, куда пока на полных основаниях можно отнести лишь один актив - USD Neutrino (USDN). В отличие от других стейблкойнов, которые можно депонировать на платформах криптозаймов, USDN поддерживает именно стейкинг благодаря алгоритму LPoS. Монета привязана к доллару США и на 100% обеспечена активом WAVES. Средняя доходность составляет 10%. Площадки, которые поддерживают стейкинг USD Neutrino, - Waves.Exchange, KuCoin, Biki.cc, а также децентрализованное приложение Neutrino dApp. Однако только на Waves.Exchange монеты USDN можно купить с помощью банковской карты без комиссии.

В таблице приведены данные о цене и реальной доходности ряда монет за последние 6 месяцев. Бросается в глаза разница между номинальным ROI и фактическим.

|

Монета |

Номинальная ставка, % |

i |

Цена на 01.12.2019 |

Цена на 01.06.2020 |

Изменение цены (k) |

k*i |

Реальный ROI, % |

Доход при инвестировании $10 000 |

|---|---|---|---|---|---|---|---|---|

|

Cosmos |

8.34%

|

1.0834 |

$3.74 |

$2.74

|

0.7326 |

0.7937 |

-20.6% |

-$2600 |

|

Tezos |

5.65% |

1.0565 |

$1.29 |

$2.88 |

2.23 |

2.356 |

135.6%

|

+$13 560 |

|

USD Neutrino |

10.1% |

1,1 |

$0.996 |

$0.996 |

1 |

1.101 |

10.1% |

+$1010 |

|

Synthetix |

53.66% |

1.5366 |

$1.26 |

$0.7735 |

0.6139 |

0.9433 |

-5.7% |

-$507 |

|

V.Systems |

12.89% |

1.1289 |

$0.0522 |

$0.0246 |

0.471 |

0.532 |

-46.8% |

-$4680 |

Стоит ли инвестировать в стейкинг?

Стейкинг, как и любой инвестиционный инструмент, связан с риском. Однако если правильно выбрать монету, то можно действительно получать высокий пассивный доход. В этом отношении стейкинг предпочтительнее, чем, скажем, покупка токенов на IEO.

Однако прежде чем создавать стейк, нужно тщательно обдумать, какой уровень риска вас устроит. Все классические PoS-монеты в обзоре, кроме Tezos, принесли убытки из-за высокой волатильности.

Конечно, некоторым инвесторам может быть интересно изучить все фундаментальные факторы и попытаться угадать, какая монета “выстрелит”. Но если у вас нет времени и желания заниматься анализом рисков, то лучше инвестировать в стейкинговые стейблкойны, такие как USD Neutrino. Удобнее всего это сделать на платформе Waves.Exchange, где можно купить USDN с помощью банковской карты без комиссии.