Соруководитель группы портфельной стратегии в Bernstein Research Иниго Фрейзер Дженкинс (Inigo Fraser Jenkins) заявил, что в январе 2018 года фирма исключила BTC из списка потенциальных инвестиционных активов. Но постпандемические изменения в политике, уровнях долга и вариантах диверсификации для инвесторов означают, что компания должна «признать, что биткоин действительно имеет долю в распределении активов», по крайней мере, в долгосрочной перспективе.

Фрейзер Дженкинс сказал, что «значительное снижение» волатильности цены биткоина делает его более привлекательным и в качестве инструмента сбережения, и для платежей. Пандемия также привела к росту корреляции BTC с другими основными активами. С другой стороны, по словам Фрейзера Дженкинса, биткоин представляет собой ликвидный актив и может подвергнуться быстрой распродаже, как это произошло во время мартовского падения рынков.

«С узкой эмпирической точки зрения, нисходящий сдвиг волатильности биткоина делает его более интересным в качестве инвестиционного инструмента, но его повышенная корреляция с традиционными активами указывает на обратное», – написал Фрейзер Дженкинс.

Когда дело доходит до хеджирования рисков инфляции, «движущая сила биткоина аналогична движущей силе золота». Другие проблемы, например, использование криптовалюты в преступных целях и значительное потребление энергии майнерами биткоина, были также названы в числе связанных с активом рисков, наряду с усилением контроля со стороны регулирующих органов.

По словам Фрейзера Дженкинса, в будущем могут возникнуть потенциальные проблемы с BTC, поскольку пандемия может сделать правительства более могущественными и дать им больший контроль в управлении экономикой. Если криптовалютные рынки сильно вырастут, они могут «начать раздражать политиков».

«Для криптовалюты есть место в инвестиционном портфеле… пока она законна!», – отметил Фрейзер Дженкинс.

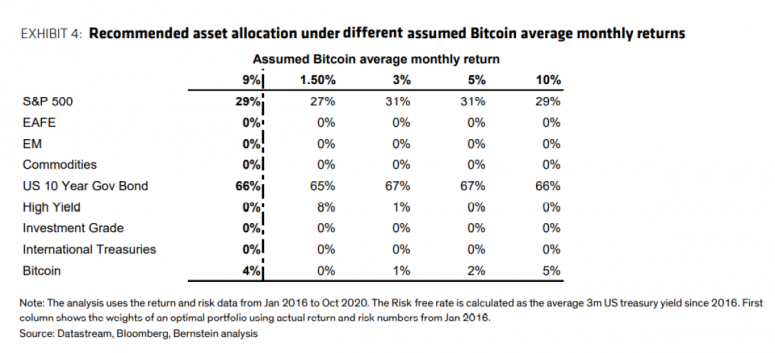

В конечном итоге Bernstein Research рекомендует инвестировать в биткоин от 1.5% до 10% портфеля, в зависимости от ежемесячной доходности криптовалюты.

Рекомендуемое распределение активов в портфеле. Источник: Bernstein Research

«В результате доля биткоина среди активов невелика. Однако в рамках этой простой схемы оптимизации распределения портфеля доля некоторых других классов активов равна нулю. Поэтому в данном контексте BTC эмпирически кажется потенциально значимым», – написал Фрейзер Дженкинс.

Напомним, что на днях компания Guggenheim Partners подала заявку в Комиссию по ценным бумагам и биржам США (SEC) о выделении более $500 млн из фонда Macro Opportunities для инвестиций в Grayscale Bitcoin Trust. Ранее в этом месяце Майк Новограц (Mike Novogratz) посоветовал вкладывать в биткоин до 3% портфеля.