Биткоин

Вскоре после того, как биткоин обновил исторический максимум ($99 800) 22 ноября, началась коррекция. По итогам семи дней стоимость крупнейшей криптовалюты снизилась чуть меньше чем на 3 %. Преодолеть вожделенную отметку в $100 000 пока так и не удалось.

Источник: tradingview.com

Помимо очевидного желания некоторых инвесторов зафиксировать часть прибыли, на снижение цены биткоина могли также повлиять и другие факторы.

Например, в среду 27 ноября в США вышла статистика по потребительским расходам. Она оказалась чуть хуже ожиданий — показатель вырос на 0,4% против прогнозировавшихся 0,3%. Кроме того, немного подросла американская инфляция. Если в сентябре она составляла 2,1 %, то сейчас поднялась до 2,3 %. В любом случае оба показателя хоть и незначительно, но выше таргета в 2 %.

Подобные новости, а также стремление новоизбранного президента США Дональда Трампа (Donald Trump) ввести ряд новых тарифов на импортные товары убавляют желание Федрезерва США снижать процентную ставку. А раз так, то и аппетит к инвестиционному риску, который безусловно представляют вложения в криптовалюты, может снизиться. Это нашло отражение в динамике BTC на прошедшей неделе.

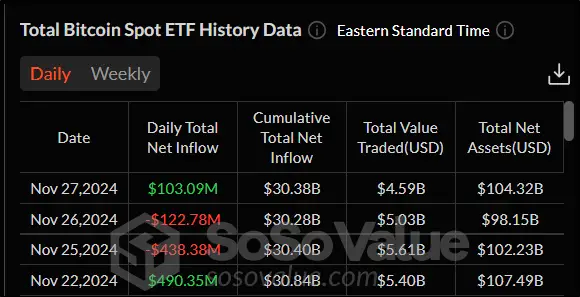

Позитива не добавили и спотовые ETF на биткоин. Динамика по ним оказалась смешанной. Дни притоков и оттоков денежных средств сменяли друг друга. При этом объемы вливаний сократились. Если еще 21 ноября приток денежных средств составил $1 млрд, то на прошедшей недели ни в один из дней не удалось добраться даже $500 млн. 28 ноября торги в США не проводились в связи с праздником — Днем благодарения (Thanksgiving).

Источник: sosovalue.com

Несмотря на некоторое торможение BTC к концу ноября, эксперты аналитической платформы CryptoQuant убеждены: бычье ралли еще не закончено. На это у них есть сразу несколько аргументов:

- Во-первых, сейчас новые инвесторы удерживают лишь чуть более 50% от общих вложений в криптовалюту. Во время предыдущих бычьих циклов 2017 и 2021 годов показатель составлял 90% и 80% соответственно. Такое положение дел объясняется низкой активностью розничных инвесторов. Они с октября уменьшили свои накопления на 41 000 BTC, в то время как крупный капитал увеличил свои активы на 130 000 BTC. В CryptoQuant замечают, что предыдущие бычьи циклы оканчивались, когда розничные инвесторы агрессивно покупали, — чего не наблюдается сейчас.

- Во-вторых, индикатор бычьих и медвежьих циклов (CryptoQuant Bitcoin Bull-Bear Market Cycle Indicator) с начала ноября и до сих пор находится на территории быков и далек от перегретости.

- В-третьих, индекс P&L, который выступает результирующей таких метрик как MVRV, не дошел до зоны перекупленности.

С точки зрения технического анализа, биткоин продолжает оставаться в восходящем тренде. Цена по-прежнему намного выше 50-дневной скользящей средней (обозначена синим цветов). Тем не менее сила тренда несколько снизилась. В пользу этого говорит падение индикатора ADX до 48,07 с 54,31 24 ноября. Текущие уровни поддержки и сопротивления: $90 742 и $99 800 соответственно.

Источник: tradingview.com

Индекс страха и жадности упал на 16 пунктов по сравнению с прошлой неделей. Текущее значение — 78. Это свидетельствует о преобладании экстремальной жадности в настроениях криптоинвесторов.

Эфириум

Эфир показал с 22 по 29 ноября лучшую динамику в сравнении с биткоином. Рост составил более 7,5 %. Превысив 27 ноября $3 600, ETH достиг своего максимума с 20 июня. Интересно, что, хотя эфир и подорожал, неделя ознаменовалась большим количеством отрицательных торговых сессий.

Источник: tradingview.com

Рост ETH совпал с тем, что открытый интерес – количество действующих деривативов – достиг исторического максимума. Текущее значение превышает $24 млрд. Сам по себе рост показателя не говорит о бычьем тренде (собственно, как и о медвежьем), но свидетельствует о росте инвестиционного интереса ко второй криптовалюте.

Источник: coinglass.com

Разработчики Эфириума 25 ноябре объявили о старте Attackathon — события, участники которого ищут уязвимости в коде сети криптовалюты. Attackathon носит соревновательный характер: участники будут искать баги по заранее определенным инструкциям. Мероприятие продлится до 20 января 2025 года. Призовой фонд составляет $1,5 млн. Attackathon проводится при поддержке компании Immunefi, которая занимается Web3-безопасностью.

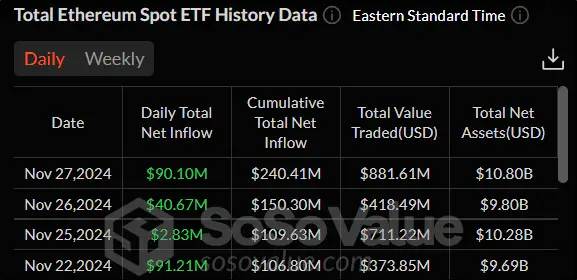

Ну и нельзя не отметить положительную динамику в спотовых ETF на эфир. В отличие от биржевых фондов на биткоин, здесь всю неделю наблюдались притоки денежных средств. Правда, общая их сумма оказалась достаточно скромной относительно спотовых биткоин ETF – чуть более $224 млн.

Источник: sosovalue.com

С точки зрения технического анализа, эфир находится на бычьей территории. В пользу этого факта говорят превышение ценой 50-дневной скользящей средней и нахождение индикатора RSI выше отметки 50. Уровнем сопротивления выступает максимум прошедшей недели – $3 688, уровень поддержки – $3 447,6.

Источник: tradingview.com

Avalanche

Цена криптовалюты Avalanche с 22 по 29 ноября практически не изменилась. 25 числа была достигнута отметка в $47,8. Последний раз так дорого Avalanche стоила 10 апреля 2024 года. Иными словами, криптовалюта на неделе обновила свой максимум за семь месяцев.

Источник: tradingview.com

Основной новостью, которая всколыхнуло сообщество Avalanche, стало развертывание в понедельник, 25 ноября, в тестовой сети обновления Avalanche9000. Оно несет в себе, например, предложение ACP-77, которое поспособствует большей мобильности валидаторов. А ACP-125 снизит базовые комиссии сети на 96 %.

Кроме того, вместе с запуском обновления в тестовой сети была запущена программа грантов — Retro9000. В результате ее реализации разработчики решений для блокчейнов первого уровня получат $40 млн, $2 млн из которых предназначены для рефералов. Отдельно стоит отметить удешевление развертывания сетей первого уровня на 99,9% после претворения Avalanche9000 в жизнь.

Кстати, с разработчиками в Avalanche полный порядок. В ноябре криптовалюта вошла в топ-20 по их активности, которая рассчитывается по действия на Github. Показатель Avalanche составил 262,77 — правда до лидера, Internet Computer (ICP) с 808,4, — достаточно далеко. Если же говорить о результатах за последнюю неделю, то они еще лучше. По итогам семи дней Avalanche на одиннадцатом месте по активности разработчиков.

Источник: cryptometheus.com

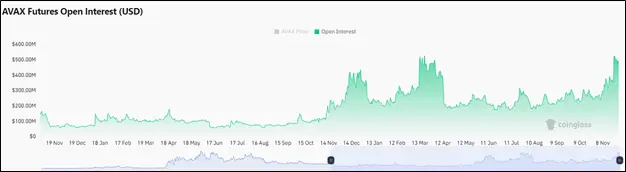

На фоне таких успехов криптовалюта показала рост по ряду других показателей. Открытый интерес несколько дней по ходу недели держался выше $500 млн. Этого не наблюдалось аж с марта 2024 года. Рост показателя явно указывает на возросший интерес к Avalanche со стороны инвесторов.

Источник: coinglass.com

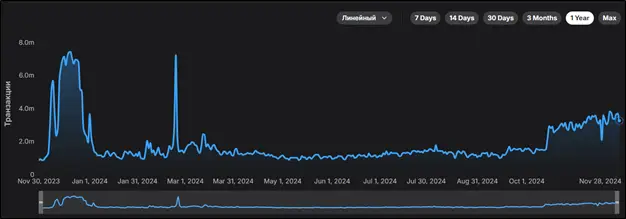

А еще в сетях Avalanche первого уровня продолжает увеличиваться количество транзакций. Тенденция наметилась 14 сентября, когда в последний раз показатель составил менее 1 млн. В ноябре количество не опускалось ниже 2 млн, а начиная с 18 ноября и вовсе не было дня ниже 3 млн.

Источник: subnets.avax.network

По техническому анализу Avalanche выглядит достаточно перспективно. С начала ноября криптовалюта выросла более чем в два раза. На данный момент все говорит в пользу продолжения бычьего тренда. 22 ноября на графике образовался сильный сигнал – золотой крест, пересечение быстрой 50-дневной скользящей средней (обозначена синим цветом) медленной 200-дневной скользящей средней (отмечена оранжевым цветом) снизу вверх. Это сильный сигнал для покупок. Ближайшими уровнями поддержки и сопротивления выступают отметки $37,72 и $47,8 соответственно.

Источник: tradingview.com

Вывод

Криптовалюты продемонстрировали разнонаправленное движение в последнюю неделю ноября. Биткоин немного отступил от своих максимальных значений, эфир, наоборот, серьезно вырос, а, например, Avalanche показала околонулевую динамику.

Данный материал и информация в нем не является индивидуальной или иной другой инвестиционной рекомендацией. Мнение редакции может не совпадать с мнениями аналитических порталов и экспертов.