Риски и бизнес

В отличие от многих иных предприятий, организации, которые специализируются на добыче биткоина, способны длительное время существовать в «условиях неопределенности». Доходы участников рынка резко падают, а иногда и вовсе уходят в минус с наступлением затяжных криптозим – нисходящих трендов на рынке. Еще хуже дела обстоят у закредитованных компаний. Но, как показывает статистика, не все так однозначно.

На практике «производство цифровой наличности» представляет собой приобретение, размещение и обслуживание вычислительных мощностей плюс поиск подходящего источника электроэнергии для гарантии функционирования сети Биткоин через процедуру подтверждения транзакций. Именно майнинг является основой децентрализации системы.

Инвестиции в майнинг против инвестиций в криптовалюту

Инвестиции в майнинг биткоина отличаются от прямой покупки актива. С одной стороны, когда вы инвестируете в майнинг, у вас есть постоянный и прогнозируемый денежный поток и физические активы (оборудование), которые могут быть реализованы (пусть и с частичным убытком) в самые стрессовые моменты на рынке. Такие инвестиции скорее привлекут относительно осторожных людей, которые привыкли вкладываться в компании, способные генерировать прибыль.

С другой стороны, прямые инвестиции в криптовалюту выглядят более рискованными. Покупая биткоин или перспективные альткоины в долгосрок, вы рассчитываете на заработок лишь в будущем, а значит у вас нет постоянного денежного потока. К тому же, инвестировав в биткоины, вы как бы «замораживаете деньги» в исключительно одном активе. Тогда как купив оборудование для майнинга, вы не ограничены добычей только BTC. Подходящее оборудование может, к примеру, позволить добывать любую иную криптовалюту, выполненную на схожем алгоритме хеширования (SHA-256 в случае с биткоином).

На данный момент BTC стоит на 65% дешевле, чем на своем пике в ноябре 2021 года. В такие моменты часть инвесторов, оценив все риски, бросает майнинг и переключается на что-то еще. Но находятся и те, кто задается вопросом: «А не самое ли сейчас подходящее время для старта?».

Цена Биткоина и его добыча

В общем, денежные потоки майнеров уменьшаются с падением цены BTC. На первый взгляд выглядит контринтуитивно, что более низкие цены способны дать майнинговой компании хоть какие-то преимущества. Тем не менее, раз мы говорим об индустрии в целом, нужно обратить внимание не на рыночную цену, а на, условно, себестоимость генерации конечного продукта, в нашем случае – биткоина.

Среди всех издержек, которые включены в стоимость криптовалюты, самая большая – это цена на электричество, без которого невозможен процесс обработки данных в блокчейне. Тот, кто сможет найти более дешевый источник электроэнергии при равной производительности, получит конкурентное преимущество. В некоторых случаях он сможет извлекать прибыль даже в неблагоприятных рыночных условиях.

Так как не все майнеры способны достичь одинакового уровня производительности, на практике это означает одно: многие получат конечную «себестоимость продукции», по затратам близкую к рыночной цене актива. В результате многим придется распродавать оборудование, которое не окупается, и уходить с рынка.

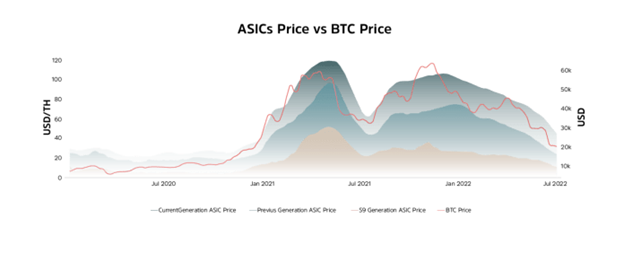

Секрет кроется в природе крипторынка, который во многом ближе не к фондовому, а товарному, и потому «контрцикличен». Это значит, что времена падения – лучший момент для расширения своей деятельности. Существует интересная взаимосвязь динамики цен на оборудование для майнинга (например, ASIC) с ценой BTC: первое, как правило, подвергается большей коррекции, чем сам актив.

Немного статистики: в 2022 году цена BTC с апреля по август упала на 47%, в то же время стоимость оборудования за этот же период снизилась на 60%. Аналогичная корреляция зафиксирована и на портале Hashrateindex: ASIC теряют в стоимости быстрее, чем падает курс базового актива.

Источник: bitcoinmagazine.com со ссылкой на Arthur Mining

Компании по майнингу биткоина

Современную индустрию майнинга можно сравнить с ранним бизнесом на сетевой (кабельной) инфраструктуре в 1990-е годы, на заре развития интернета. Бизнес кабельщиков пережил целых три цикла «расширения и консолидации».

Первый цикл был связан с приходом технологических энтузиастов и компьютерных гиков, с которых и начался бизнес в интернете, которые и организовали первые сетевые инфраструктуры. Можно сказать, именно благодаря этим пионерам, фанатикам и энтузиастам сетевая индустрия со временем получила массовое распространение. Нечто подобное произошло с первыми майнерами биткоина в далеком 2009 году. Тогда первые шифропанки, криптоанархисты и криптоэнтузиасты поддерживали работоспособность сети, зачастую даже не рассчитывая на какое-либо вознаграждение.

Во втором цикле появились игроки, которые увидели новые возможности для заработков и решили быстро преумножить свои капиталы. Это волна первых инвесторов и предпринимателей, которые фокусировались лишь на ускорении расширения своих структур и краткосрочных результатах.И наконец, в третьем цикле мы увидели консолидацию всей индустрии. Она сопровождалась приходом игроков, которые с одной стороны уделяли внимание производительности и долгосрочной перспективе, а с другой были нацелены на заработки. В период третьей волны на рынок стал поступать венчурный капитал, и индустрия стала профессиональной. Уже в 2010 году 50 крупнейших кабельных компаний из 1990-х объединились в четыре организации.

Большинство современных майнинговых компаний уже вошли во второй цикл, концентрируясь в основном на краткосрочных результатах и не уделяя должного внимания производительности. Это отразилось на компаниях поменьше, которые очень уязвимы в стрессовых ситуациях.

Ставка на халвинг

Положительные инвестиционные ожидания многих участников, конечно, связаны с дефляционной моделью эмиссии первой криптовалюты, являющейся следствием планомерного сокращения награды за блок в блокчейне Биткоина. О том, стоит ли реально ожидать роста BTC в свете очередного халвинга, и как вообще халвинг влиял на ценообразование BTC – мы говорили в недавнем обзоре.

Но интересно, что многие убыточные в период криптозимы игроки все-таки частно приходят к соглашению с кредиторами, минуя банкротство. К примеру, недавние события с Greenidge Generation показали: инвесторы готовы рассматривать реструктуризацию долга, ожидая, что бизнес все-таки принесет прибыль в будущем. И это далеко не первый случай в истории, когда рискованное предприятие с майнингом привлекает огромные деньги на развитие.

Во время цикла роста биткоина между 2020 и 2021 годами доходы майнеров пропорционально росли. Тогда же многие публичные компании держали свои деньги в биткоине для максимизации прибыли. По оценке Luxor Technologies, публичные майнинговые компании взяли в долг от $3 до $4 млрд, чтобы профинансировать расширение инфраструктуры и покупку оборудования.

Производи, когда все растет и продавай, когда все падает

Однако те самые игроки допустили следующую ошибку: обычно для производителя, который в состоянии увеличить объем производства, имеет смысл продать то, что вы производите, а полученные деньги реинвестировать. Это куда выгоднее, чем держать то, что вы производите на балансе. Они этого не учли и предпочли держать значительную часть накоплений в добытой криптовалюте в период роста ее стоимости.

Но поскольку цена биткоина (как показывает история) не может бесконечно расти вверх и сменяется нисходящими трендами, майнерам, чтобы расплатиться с долгами и кредитами, пришлось сокращать позиции. В итоге это привело к усилению давления со стороны медведей на рынке в июне-июле, а закончилось все новыми ценовыми минимумами.

По сути, результат стратегии по управлению деньгами, которую использовали эти майнинговые компании, такой: они добывали, когда было дорого и продавали, когда стало дешево. По итогу это обернулось громадными финансовыми потерями, вдобавок к операционным убыткам, вызванным снижением цены биткоина.

Так наименее эффективные игроки, во-первых, дешево избавились от криптовалюты со своих балансов, а во-вторых в случае банкроства дешево реализовали по остаточному принципу вычислительные мощности, которые когда-то покупали за огромные деньги.

Мы уже говорили о том, что в исключительных случаях цена на специализированное оборудование для майнинга может падать даже сильнее курса добываемой криптовалюты в период криптозимы.

С другой стороны, более дальновидные и эффективные участники как раз и выкупают эти активы задешево в рассматриваемый промежуток времени. Если у них хватит запасов денег и инвестиций, чтобы «переждать» криптозиму до следующего цикла роста – они с высокой вероятностью смогут «окупить» выкуп оборудования для майнинга у разорившихся участников. Вот почему мы и утверждаем, что для некоторых криптозима – это время больших возможностей.

Лучшее время возможностей

Почему это вообще происходит: одни майнеры разоряются, а другие оказываются в выигрышном положении? Майнинг биткоина – это непостоянный бизнес. Как результат, идеальный момент для входа – период, когда цены низкие. В это время самые недальновидные игроки сталкиваются с проблемами и покидают рынок.

Конечно, сейчас оборудование стоит очень дешево. Но для инвестиций мало купить майнинг-ферму, нужно еще рассчитать доходность, окупаемость, затраты на обслуживание, ремонт, электроэнергию и содержание. Помимо прочего, нужно заранее изучить все потенциально доходные альткоины, выполненные на схожем алгоритме хеширования, чтобы вовремя произвести перенастройку оборудования, если какая-то монетка потеряет свою стоимость.

Короче, нужно брать в расчет массу факторов. Вот тогда у майнеров и появится возможность пережить цикл «криптозимы» и преумножить свое благосостояние с наступлением «криптовесны».