О намерении запустить такую валюту заявили США, Китай, ЕС, Англия, Канада, Швейцария и десятки других стран. Некоторые уже приступили к тестированию своих национальных криптовалют. Трейдеры-аналитики криптовалютной биржи Binaryx рассказывают, что такое CBDC, как они повлияют на мировую экономику и почему их противопоставляют традиционным стейблкоинам.

Что такое CBDC?

Central Bank Digital Currensy (CBDC) представляют собой цифровую форму государственной валюты, выпускаемую Центральным банком. Они обладают статусом платежного средства и регулируются денежно-кредитным органом страны-эмитента аналогично традиционной версии национальной валюты. Главная цель запуска CBDC — реализовать денежный оборот внутри государства (а потенциально и за его пределами) под полным контролем регулятора.

Предполагается, что после запуска CBDC участники сети — государства, Центробанки, бизнес, коммерческие банки и частные лица — будут рассчитываться друг с другом напрямую, как в сети Биткоина, что позволит сократить время обработки транзакции и размер комиссий. При этом Центробанк-эмитент CBDC будет видеть все расчеты, следовательно, правила KYC / KYT / AML будут выполняться «в автоматическом режиме».

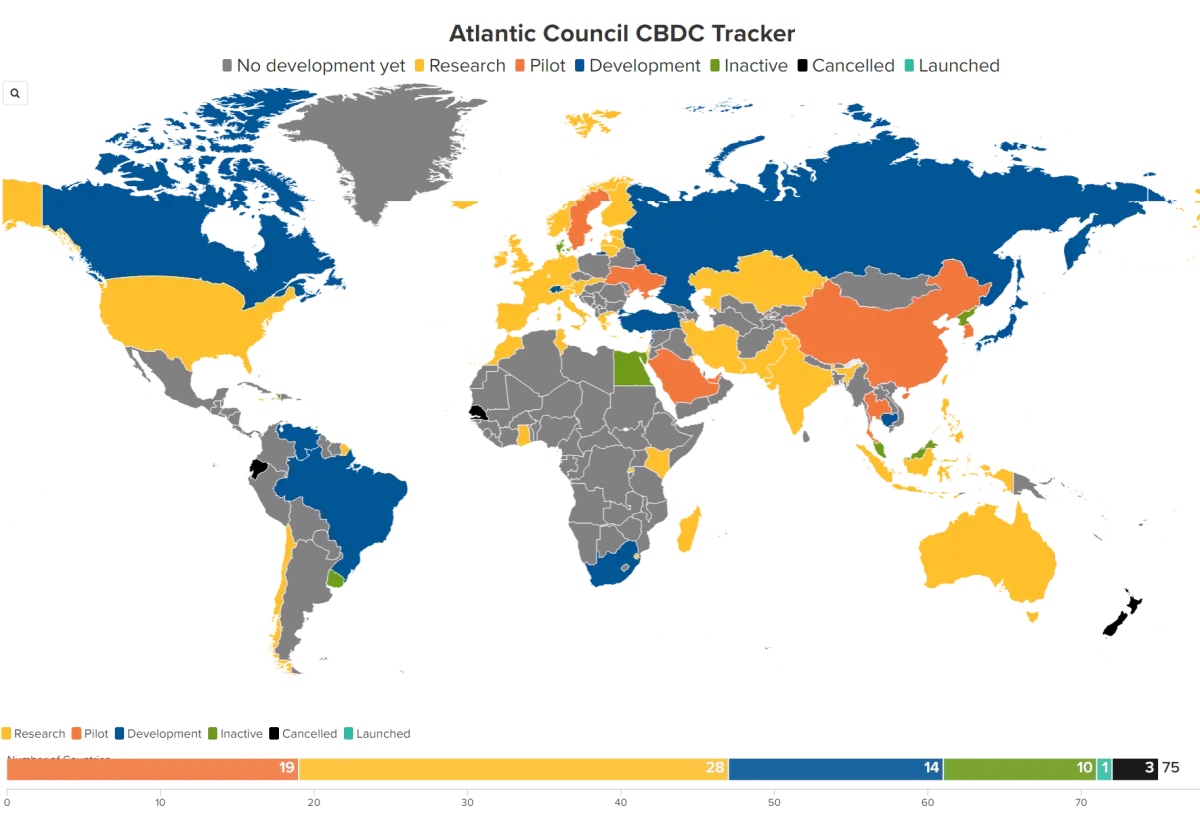

Пока ни одна страна не запустила CBDC, хотя работа над ними ведется. Некоторые страны, такие как Китай, Япония и Швейцария, уже дошли до стадии тестирования.

Карта прогресса реализации CBDC по странам. Источник: Atlantic Council

Как цифровые валюты ЦБ повлияют на экономику?

В развитии государственных цифровых валют и их влиянии на экономику в масштабах страны и всего мира возможны несколько основных сценариев, в зависимости от политики конкретных ЦБ.

CBDC будут доступны для всех

Самый широкий, но сложный в реализации вариант — если CBDC станут цифровыми аналогами наличных и ими будут пользоваться все желающие. Такая модель, скорее всего, будет иметь наибольшее влияние на экономику и эффект будет разрушительным для текущей модели:

-

Этот вариант CBDC лишит коммерческие банки части прибыли. Хранить, управлять, переводить и менять деньги можно будет почти или полностью без их участия. Из-за этого банки потеряют большую часть комиссионных доходов и вынуждены будут искать новые бизнес-модели.

-

CBDC одних стран будут проникать в экономику других стран, замещая их внутренние национальные валюты в качестве основного средства платежа. Однако, как и в случае с обычным фиатом, это вопрос в первую очередь политики и регулирования ЦБ в каждой стране.

-

Государства-эмитенты получат полный контроль над денежным оборотом своих граждан. Они будут знать, кто, кому, сколько и когда перевел денег через блокчейн CBDC.

CBDC используются только через финансовые учреждения

Такая модель не потребует радикальных изменений. Центральные и коммерческие банки сохранят свои функции, но платежи станут значительно более быстрыми, безопасными и дешевыми. Причем для всех участников платежных операций, в том числе обычных людей. Эксперты считают такой сценарий наиболее вероятным, поскольку он не несет разрушительных изменений, а лишь выгоду главным акторам — центральным и коммерческим банкам.

Компромиссные модели

Например, токены будут доступны для розничных пользователей, но крупные операции будут разрешены только финансовым учреждениям. В таком случае CBDC, скорее всего, окажут минимальное влияние на экономику. По сути, все будет работать как сейчас, но физические лица не смогут бесконтрольно использовать крупные суммы CBDC.

Глобальная цифровая валюта

Отдельным сценарием стоит модель, при которой страны договорятся о введении глобальной криптовалюты. При таком развитии событий возможны любые варианты экономических преобразований на мировом уровне. Например, эмитент глобальной CBDC может трансформироваться в «мировое правительство», которое подомнет под себя всю мировую экономику, а затем и политику.

CBDC — ответ на частные стейблкоины?

В декабре 2019 года аналитики Deutsche Bank выпустили отчет под названием «Imagine 2030», в котором они спрогнозировали крах мировой фиатной системы к 2030 году из-за необеспеченных денег (включая криптовалюты), государственных долгов и неконтролируемой инфляции. Причем главную угрозу для фиата эксперты банка видят в корпоративных стейблкоинах. Если любая крупная технологическая компания, такая как Facebook или Google, преодолеет нормативные препятствия и запустит свой стейблкоин, такая глобальная криптовалюта станет постепенно вытеснять фиатные валюты, пока почти полностью не заменит их.

Единственное, что по мнению аналитиков банка можно противопоставить стейблкоинам крупных корпораций — это государственные криптовалюты. В противном случае не поддающиеся контролю стейблкоины захватят рынок платежей, что несет множество рисков для всех участников экономических отношений: от полного финансового хаоса до становления глобальной корпорации, которая возьмет под контроль денежное обращение во всем мире.