Банки не готовы к разрушительной волне, которые несут с собой цифровые компании, стремящиеся захватить финансовый рынок. Такие выводы обнародовало агенство цифровых инноваций Adaptive Lab по результатам недавнего исследования.

Доклад будет выпущен в виде электронной книги, которую написали Джеймс Хейкок (James Haycock) из Adaptive Lab и Шейн Ричмонд (Shane Richmond), бывший технический редактор Telegraph.

В ходе опроса руководителей розничных банковских подразделений и управляющих активами в финансовых учреждениях Великобритании выяснилось, что в то время, когда технологии стремительно меняются, поведение руководителей банковского сектора препятствует инновациям.

Кроме того, исследование показало, что в настоящее время банки уделяют слишком много внимания своим ресурсам, при этом совершенно не обращая внимание на свои ИТ-бюджеты и исследования.

Комментируя результаты исследования, управляющий директор фирмы Джеймс Хейкок отметил разрушительный потенциал блокчейна - открытого распределенного реестра Bitcoin:

Интеграция новых цифровых технологий в банковскую сферу приведет сначала к существенному понижению зарплат сотрудников, позже - к их частичному сокращению. В конце концов, сервисы на блокчейне полностью заменят банковские услуги.

Даже невооруженным глазом можно увидеть, как конкуренция и новые технологии приводят к сдвигам в поведении клиентов и регулировании. Эти инновации начинают сеять хаос в учреждениях, которым мы доверяем наши деньги.

Это очень важно, поскольку теперь нам необходимо строить банковское дело заново.

Прощай, банки?

“Bye bye banks” - именно так называется книга. В начале обзора внимание сосредоточено на конкуренции бизнес-моделей традиционных банков. Вкладывая миллиарды фунтов инвестиций в инновации, банки изо всех сил стараются идти в ногу с потребительских запросами. Но, несмотря на все все эти усилия, стартапы и цифровые компании забирают свою долю финансового сектора и делают это успешно.

Ключевые темы и сообщения, которые мы видим в книге, основаны на обширном качественном и количественном исследовании. Оно было проведено со 110 старшими менеджерами, директорами исполнительного уровня, а также генеральными директорами и президентами компаний - в рамках исследования розничного банковского сектора Великобритании.

Книга также имеет эксклюзивные комментарии от ведущих мировых экспертов, включая Энн Боден (Anne Boden) - генерального директора Starling Banks; Алессандро Хатами (Alessandro Hatami) - бывшего директора по цифровым платежам и инновациям в Lloyds Banking Group; Tома Хопкинса (Tom Hopkins) - директора по инновационным продуктам в Experian, и Джеймса Барти (James Barty) - главы подразделения European Equity Strategy в финансовой группе Bank of America Merrill Lynch.

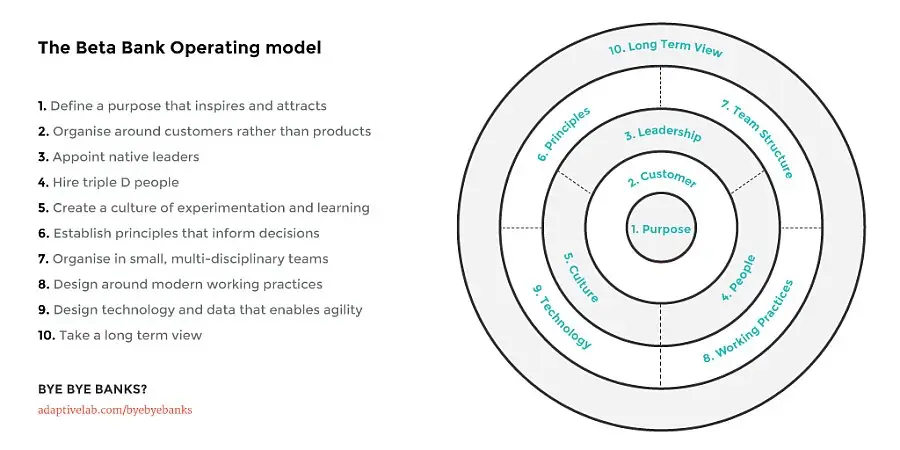

Доклад завершается тезисом, суть которого заключается в том, что для исправления сложившейся ситуации, необходимо создание нового типа банка, который авторы назвали "Бета банк".

Проще говоря, это будет означать создание независимой организации со своим руководством. Adaptive Lab называет это "личным примером", предлагая сделать новый старт и возможность переосмыслить все с нуля.

Все более настойчиво звучат мнения экспертов, которые сводятся к тому, что банковский сектор в своем нынешнем архаичном виде более не соответствует веяниям времени. Новые технологии, в первую очередь цифровые, способны полностью изменить всю глобальную финансовую систему.

С одной стороны традиционную банковскую систему размывают криптовалюты, с которыми людям для платежей между собой просто не нужны никакие посредники, берущие процент только за пересылку денег.

С другой, банки начинают подпирать крупнейшие интернет-компании, которые вводят или собираются вводить собственные платежные системы - это Apple, Google, Facebook и многие другие. Они играют по общепринятым правилам, но имеют огромное преимущество за счет удобства, массовости и отсутствия бюрократических проволочек.

В развитых странах основным платежным инструментом для людей становится не кошелек с наличными или набор банковских карт, а вездесущий смартфон, с которого можно отправить деньги, не отвлекаясь от общения в любимой социальной сети. Банкам, связанным требованиями регуляторов и собственными системами безопасности, будет все труднее адаптироваться к новой реальности.