Silvergate Bank

Первым прекратил свою деятельность Silvergate Bank. Это самый маленький из рассматриваемых в статье банков — его активы насчитывали всего $11 млрд. С другой стороны, это не мешало ему наряду с Signature быть крупнейшим банком, задействованным в криптоотрасли. Основан Silvergate был в 1988 году, а его штаб-квартира располагалась в Калифорнийском городе Сан-Диего.

Первые 8 лет — до 1996 года — Silvergate официально являлся ассоциацией по сбережениям и кредитам (S&L). Впервые в криптоотрасль он погрузился в 2014 году, а позже практически полностью перешел на работу с криптовалютами. С 2018 года банк запустил собственную платформу Silvergate Exchange Network (SEN), с помощью которой можно было быстро пополнять фиатом различные биржи.

Первые новости о вероятных проблемах Silvergate Bank появились еще в конце прошлого года. Четвертый квартал 2022 года выдался ужасающим для организации — чистый убыток за этот период составил около $1 млрд.

Это было вызвано в основном развалом FTX, который привел к уменьшению депозитов в криптоактивах более чем в три раза — с $11,87 млрд до $3,8 млрд. Silvergate пришлось продавать ценные бумаги, которые были у него на руках. В основном, это облигации, цены на которые беспрецедентно упали из-за действий ФРС в отношении процентных ставок и спорной политики по предотвращению инфляции.

В январе этого года стало известно о сокращении персонала банка на 40%. Все эти события не преминули сказаться на акциях компании, цена которых упала в 23 раза с ноября и в 6 раз только за март.

Источник: tradingview.com

В начале весны Silvergate Bank сообщил о задержках в предоставлении отчетности за 2022 год. Это привело к расторжению отношений со многими ведущими компаниями, среди которых Coinbase, Galaxy Digital и Paxos. 3 марта прекратила работу SEN, а 8 марта компания заявила, что добровольное прекращение операций и ликвидация — лучшее решение в сложившихся условиях.

Таким образом, последовательность событий выглядела следующим образом:

-

ФРС повышает ставки в борьбе с инфляцией, так как во время пандемии было напечатано несоразмерно много денег. Решение оказалось спорным, и отдельные экономисты прогнозировали возможную рецессию в экономике задолго до череды проблем у банков.

-

Крах одной из крупнейших на тот момент криптобирж FTX вызывает панику на рынке. Начинается массовый вывод криптовалют и их продажа.

-

На фоне этого многие инвесторы стремятся снять денежные средства с депозитов.

-

В определенный момент банку требуется много наличности, которой нет, вследствие чего приходится продавать ценные бумаги, в частности, облигации.

-

Облигации продаются с большим убытком, так как их цена рухнула после вышеупомянутого повышения ставок.

-

Возникает чистый убыток в $1 млрд.

-

В начале января объявляется об увольнении 40% персонала. Это можно объяснить тем, что платформа пыталась сократить расходы.

-

В начале марта разрываются отношения с рядом крупных игроков, после того, как было объявлено о задержках в предоставлении отчетности за 2022 год.

-

Банк ликвидируется.

Крах Silvergate Bank вызван цепочкой последовательных событий: действия ФРС, коллапс FTX, паника инвесторов. Можно ли было его предугадать? Спорно. Как пример, можно привести тот факт, что в конце января крупнейшая инвестиционная компания Blackrock владела 7% акций Silvergate. Даже эти профессионалы не смогли полностью предугадать развитие событий.

Silicon Valley Bank

Следующим прекратил свое существование Silicon Valley Bank (SVB) — самый крупный из рассматриваемых в статье банков. Под его руководством находилось активов на сумму свыше $200 млрд. SVB был основан в 1983 году, а его штаб-квартира располагалась в Калифорнии, в городе Санта-Клара. На момент ликвидации он был 16 крупнейшим банком Америки.

SVB работал преимущественно с финтех-стартапами, в том числе криптовалютными. Еще 8 марта ничего не предвещало беды — компания даже выпустила стратегию развития на первый квартал 2023 года. Однако за следующие двое суток ряд событий привели к банкротству SVB.

Вечером 8 марта банк объявил, что у него возникла «дыра» в бюджете в $2,25 млрд. Затем началась паника, одной из причин которой стала ситуация с вышеупомянутым Silvergate. Многие венчурные инвесторы поспешили вывести свои средства. Действия ФРС также «подлили масла в огонь».

Поскольку SVB работал со стартапами, которым необходимы деньги для запуска бизнеса, единственным выходом было получить кредит в банке, который окажется дорогим вследствие текущей монетарной политики регулятора. Однако, в текущих условиях платить заработную плату, кредиты и прочее достаточно сложно.

Как и Silvergate, SVB начал продавать свои облигации. Их распродажа в среду увенчалась «успехом» — убыток составил чуть меньше $2 млрд. На следующий день, 9 марта, генеральный директор SVB Грег Беккер (Greg Becker) призвал клиентов банка «оставаться спокойными». Однако, его призыв оказался неубедительным. В это же время цена акций SVB просела более, чем в два раза.

Источник: tradingview.com

К вечеру 9 марта около $42 млрд было снято с депозитов SVB. Это вылилось в отрицательный денежный поток почти в $1 млрд за день, и закрыть эту брешь не удалось. Именно паника, создавшаяся вокруг этой ситуации, и «похоронила» SVB. Ряд инвестиционных фондов — Founders Fund, Union Square Ventures и Coatue Management — стали рассылать в финансируемые ими стартапы сообщения с призывами к снятию средств из банка. Масла в огонь подлили и СМИ с соответствующим новостным фоном.

«Когда вы говорите: “Идите снимайте ваши депозиты, эта штука должна развалиться”, это то же самое, что кричать “огонь” в заполненном театре», — сказал инвестор венчурной компании Restive Ventures Райан Фалви (Ryan Falvey).

Он также провел собственный анализ SVB, который выявил, что банк имел достаточную капитализацию.

Что будет теперь с банком? Федеральная корпорация по страхованию вкладов (FDIC) постановила, что все депозиты и активы SVB переходят в новый банк Bridge Bank, который будет управляться самой FDIC. Начиная с 13 марта клиенты смогут снять свои деньги. Потери, связанные с Silicon Valley, не будут перенесены на налогоплательщиков.

Таким образом, коллапс SVB явился следствием тех же причин, что и банкротство Silvergate: действия ФРС и паника людей. Второй фактор стал еще более весомым, так как «разгонялся» венчурными инвесторами и СМИ. Само по себе банкротство Silvergate, предшествовавшее банкротству SVB, стало его катализатором.

Signature Bank

Нью-Йоркский Signature Bank — самый молодой из представленных в статье. Он был основан в 2021 году. Signature занимает промежуточное место по активам между Silvergate и SVB — всего у него их было более $110 млрд. Деятельность банка была разнонаправленной и криптовалюты не являлись основным приоритетом, как у Silvergate. Ими банк начал заниматься только в конце 2018 года. Они составляли около 23% от всех депозитов, при этом Signature собирался сокращать их долю до 15%.

История Signature несколько отличается от того, что произошло с предыдущими двумя банками. После того, как было объявлено о закрытии SVB, многие клиенты стали звонить в офисы Signature по поводу сохранности их средств. Волнения были связаны с тем, что у многих клиентов были счета более, чем на $250 000, а FDIC гарантировало возмещение только на такую сумму.

В тот же день участились снятия. Однако, к 12 марта ситуация стабилизировалась. Новость о том, что Signature прекращает свою деятельность, стала сюрпризом даже для менеджеров компании. Как же это объяснили? По документам, $79 млрд — почти 90% от общего числа депозитов Signature на конец 2022 года — были необеспеченными. Кроме того, $16,52 млрд были в цифровых активах.

Причиной же закрытия Signature стали в сущности решения властей, объясняемые «систематическими рисками». Министр финансов США Джанет Йеллен (Jannet Yellen), глава ФРС Джером Пауэлл (Jerome Powell) и председатель Федеральной корпорации по страхованию вкладов (FDIC) заявили:

«Принятые решения должны защитить экономику США, усилив уверенность людей в нашей банковской системе».

Что будет теперь? Аналогично SVB, Signature перейдет под крыло FDIC. Она, в свою очередь, перенесет все депозиты и активы компании в Bridge Bank. Всем клиентам будет предоставлен доступ к их деньгам.

Таким образом, случай с Signature несколько отличается от двух предыдущих: его закрытие состоялось принудительно, а не по собственной инициативе. Стоит отметить, что на протяжении всего этого времени акции Signature падали. Так, с 8 марта цена снизилась почти на 33%.

Источник: tradingview.com

А какое влияние падение трех крупных банков, связанных с криптовалютами, окажет на мировые рынки и экономику?

Влияние на рынки

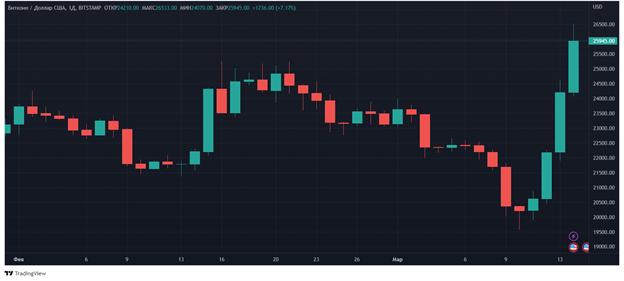

Начнем с влияния на цифровые активы. Для примера рассмотрим дневной график биткоина.

Источник: tradingview.com

8 марта, когда было объявлено о банкротстве Silvergate, BTC упал на 2,23%. Допустим, что эффект был отсроченный. 9 марта снижение составило 6,16%. Реакция на коллапс SVB 10 марта была крайне сдержанной — всего 0,72%. При этом новость о прекращении деятельности Signature Bank встречена почти 10% ростом. О чем это говорит? Как минимум о том, что какой-то прямой зависимости нет, так как реакции в трех случаях разные: негативная, нейтральная и позитивная. Кроме того, инвесторы с каждым разом все спокойней реагируют на эти банковские неудачи.

Куда хуже дела обстоят в банковском секторе в целом. Так, по состоянию на вечер 13 марта акции Wells Fargo снижались на 6,37%, Bank Of America — на 3,3%, а Citigroup — на 6,51%. Из этого следует, что проблема скорее не в криптоиндустрии, а в банковском сегменте. А причиной ее является как раз инфляция, вызванная запуском печатного станка.

Можно предположить, что рост BTC связан как раз с банковскими неурядицами. Инвесторы в страхе перед рецессией и банками стремятся снимать деньги. Но держать их просто на руках — неподходящий способ как раз из-за инфляции. Перед людьми встает вопрос — куда их вложить? И тут вариант с BTC оказывается относительно неплохим и снижающим риски обесценивания накоплений.

Также возможны некоторые временные трудности с ликвидностью на крипторынках. Такие решения, как SEN от Silvergate и Signet от Signature Bank, были удобны институциональным инвесторам, так как не нужно было платить комиссии третьим лицам.

Что же будет дальше с криптомиром и банковской системой? Они будут существовать, как и прежде. Криптовалюты пережили коллапсы MtGox, Terra и FTX, а банки — потерю Lehman Brothers Holdings. Так что новые банкротства — это естественный процесс, который может вызывать краткосрочные снижения, но рано или поздно начнется рост.

Данный материал и информация в нем не является индивидуальной или иной другой инвестиционной рекомендацией. Мнение редакции может не совпадать с мнениями автора, аналитических порталов и экспертов.