Очередной пузырь на криптовалютном рынке снова побуждает возвращаться к подобным ситуациям в прошлом. А первый широко известный пузырь лопнул в Голландии XVII века. Широко известная история Тюльпанового пузыря впервые была детально описана в 1841 году в книге Чарльза Маккея (Charles Mackay) «Наиболее распространенные заблуждения и безумства толпы».

В 1634 г. желание голландцев обладать ими было столь страстным, что обычные отрасли промышленности страны были заброшены, а ее население, вплоть до самых отбросов общества, принялось торговать тюльпанами. По мере того, как эта мания разрасталась, поднимались цены, и в 1635 году стало известно, что многие люди вложили по 100 000 флоринов в покупку луковиц.

Тогда возникла необходимость продавать их на вес, измеряемый в перитах - единице массы, меньшей, чем гран. Тюльпан сорта «Адмирал Лифкен» весом в 400 перитов стоил 4400 флоринов, «Адмирал Ван дер Эйк» весом в 446 перитов стоил 1260 флоринов, «Чилдер» весом в 106 перитов стоил 1615 флоринов, «Вице-король» весом в 400 перитов 3000 флоринов, а самый дорогой, «Семпер Август» весом в 200 перитов, считался очень дешевым, если стоил 5500 флоринов.

Последний пользовался большим спросом, и даже плохую его луковицу можно было продать за 2000 флоринов. Пишут, что одно время, в начале 1636 г., во всей Голландии было всего две луковицы этого сорта, причем не самые лучшие. Одной владел торговец из Амстердама, другой из Харлема. Спекулянты так сильно хотели их заполучить, что один из них предложил за харлемский тюльпан двенадцать акров земли для застройки. Амстердамский тюльпан был куплен за 4600 флоринов, новую карету, пару серых лошадей и полный комплект сбруи.

Книга Маккея полна исторических анекдотов; особенно примечателен рассказ о моряке, который принял луковицу тюльпана сорта Семпер Август, лежавшую на столе в конторе, за обычную луковицу и украл ее себе на завтрак: «Он и не думал, что ест завтрак, на деньги от продажи которого можно было кормить экипаж целого корабля в течение года, или, как выразился по этому поводу сам ограбленный купец, «можно было устроить роскошный пир для принца Оранского и его двора». При желании, здесь можно усмотреть поразительное сходство с историей Биткойн-пиццы.

Конец этой истории хорошо известен:

Признаки очередной биржевой игры впервые стали очевидными. Маклеры, всегда находящиеся в ожидании новой спекуляции, поставили торговлю тюльпанами на широкую ногу, используя все известные им приемы, чтобы вызвать колебания цен. Поначалу, что характерно для всех спекулятивных маний, доверие было максимальным, и в выигрыше оставались все. Тюльпановые маклеры играли на повышение и понижение цен на тюльпаны и получали большие прибыли от покупки тюльпанов во время падения цен и продажи во время их роста. Многие внезапно стали богачами. Перед людьми замаячила соблазнительная приманка, и один за другим они устремились на тюльпанные рынки, как мухи на мед. Все думали, что мода на тюльпаны будет длиться вечно[...]

Однако более благоразумные начали понимать, что это безрассудство не может продолжаться вечно. Богатые люди больше не покупали цветы, чтобы держать их у себя в саду, а делали это исключительно с целью их перепродажи с выгодой для себя. Было ясно, что в конце концов кто-то обязательно с треском разорится. По мере того, как уверенность в этом овладевала все большим количеством людей, цены падали и больше не поднимались. Доверию пришел конец, и торговцев охватила всеобщая паника.

А договаривался с Б о покупке у последнего десяти «Сейнер Августов» по четыре тысячи флоринов каждый через шесть недель после подписания договора. Б был готов продать цветы в назначенный срок, но к тому времени цена падала до трехсот-четырехсот флоринов, и А отказывался либо выплачивать разницу, либо приобретать тюльпаны вообще. Сообщения о лицах, не выполняющих своих обязательств по договорам, появлялись день за днем во всех городах Голландии. Сотни тех, кто еще несколько месяцев тому назад начал сомневаться, что в стране есть такая вещь, как бедность, вдруг обнаружили, что являются обладателями нескольких луковиц, которые никто не хочет покупать, несмотря на то, что они хотят продать их за четверть цены, которую сами за них заплатили. Повсюду раздавались крики страдания, и каждый обвинял своего соседа.

Те немногие, кто ухитрился разбогатеть, утаивали свое богатство от сограждан и вкладывали его в английские или другие государственные ценные бумаги. Многие из тех, кто на непродолжительное время поднялся по социальной лестнице, теперь погрузились в прежнюю безвестность. Состоятельные купцы были доведены чуть ли не до нищеты, а столпы дворянства окончательно и бесповоротно разорились.

Благодаря яркому повествованию, тюльпаны стали расхожим примером, всплывающим при упоминании растущих активов любого рода, и в этом есть одна проблема: велика вероятность того, что рассказ Маккея совершенно не соответствует действительности.

Правда насчет тюльпанов

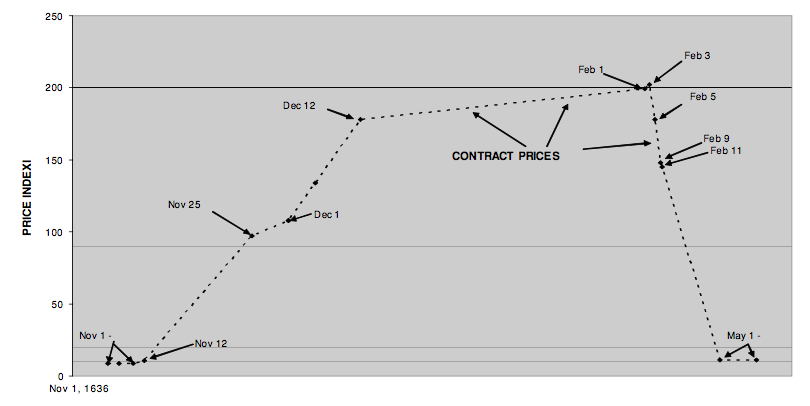

В 2006 году экономист Эрл Томпсон (Earl Thompson) написал статью, озаглавленную «Тюльпаномания: факт или артефакт?». Первый график в ней выглядел как пузырь Маккея:

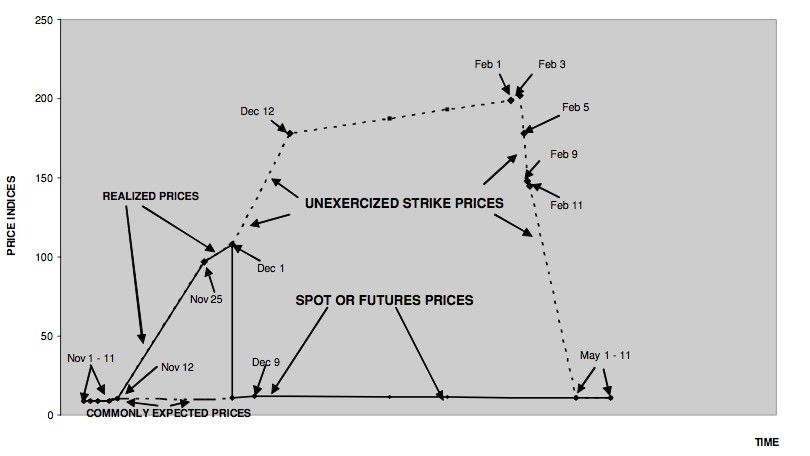

Однако, как пишет Томпсон, видимость бывает обманчивой. Более точный график выглядит так:

Маккей был прав – цены были безумны, однако это были цены на опционы; если реальная цена тюльпанов на дату закрытия была ниже, то собственник опциона платил лишь небольшой процент (3-5%) от контрактной цены. В то же время, спотовые цены и фьючерсы (с фиксированной ценой) оставались неизменными.

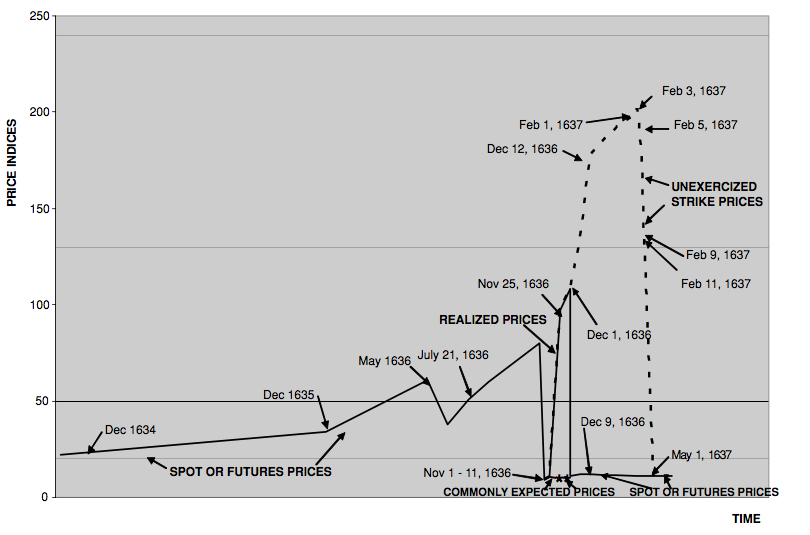

Тот же график в более широком контексте:

Как поясняет Томпсон, тюльпаны и в самом деле становились все более популярными, в частности, в Германии, в которой только разворачивалась Тридцатилетняя Война, и казалось, что победит Германия, что означало процветание тюльпанного рынка. Однако, в начале октября 1636 года Германия потерпела неожиданное поражение, и цена тюльпанов рухнула; причиной этого стали не безумные цены, а внешние шоковые события.

По данным Томпсона, октябрьский крах на самом деле стал финансовой катастрофой для многих, включая высокопоставленных деятелей того времени, которые приобрели фьючерсы на тюльпаны по спекулятивным ценам; чтобы выбраться из убытков, указанные деятели задним числом приняли декрет, согласно которому, фьючерсы приравнивались к опционам. Публичные дебаты по поводу декрета проходили в ноябре-декабре 1636 и начале 1637 года, но официально декрет был утвержден 24 февраля; взлет опционных цен объясняется общей уверенностью в том, что конверсии не будет: когда все же это случилось, цена опционов мгновенно свалилась к спотовым ценам.

Мифы и люди

В самом начале своей книги «Sapiens: Краткая история человечества», Юваль Ной Харари поясняет важность мифа:

Стоит преодолеть порог в 150 человек, и прежние структуры перестанут работать. Невозможно управлять дивизией из тысяч солдат, словно взводом. Успешный семейный бизнес сталкивается с кризисом, когда разрастается и приходится нанимать много сотрудников. Если в этот момент не удается перестроиться, компания обычно разоряется.

Как же Homo sapiens ухитрился перешагнуть этот порог, создать города, в которых жили десятки тысяч людей, империи, которые насчитывали сотни миллионов? Тут-то и пригодился язык вымысла. Огромные массы незнакомых друг с другом людей способны к успешному сотрудничеству, если их объединяет миф.

Любое широкомасштабное человеческое сотрудничество — от современного государства до средневековой церкви, античного города и древнего племени — вырастает из общих мифов, из того, что существует исключительно в воображении людей. Два католика, в жизни друг друга не видевшие, могут вместе отправиться в крестовый поход или собирать средства на строительство госпиталя, потому что оба верят, что Бог воплотился в человеке и позволил себя распять, чтобы искупить наши грехи.

Государства опираются на национальные мифы. Два незнакомых серба понимают друг друга, поскольку оба верят в существование сербского народа, сербской отчизны и сербского флага. Корпорации выстраивают собственные экономические мифы. Два незнакомых друг с другом сотрудника Google эффективно работают вместе, потому что оба верят в существование Google, акций и долларов. Судебные системы живут за счет единых юридических мифов. Два незнакомых юриста найдут общий язык: они оба верят в существование законов, справедливости и прав человека.

Но все это существует лишь внутри тех историй, которые люди придумывают и рассказывают друг другу. В реальности нет богов, наций и корпораций, нет денег, прав человека и законов, и справедливость живет лишь в коллективном воображении людей.

Смысл аргумента Харари довольно трудно воспринять. К примеру, термин «тюльпанная лихорадка»: все знают, что он относится к спекулятивной мании, которая заканчивается крахом, несмотря на то, что автор этой статьи, а теперь и его читатели, уже знают, что на самом деле произошло зимой 1636 года. Это миф – а мифы имеют значение.

Взлет криптовалют

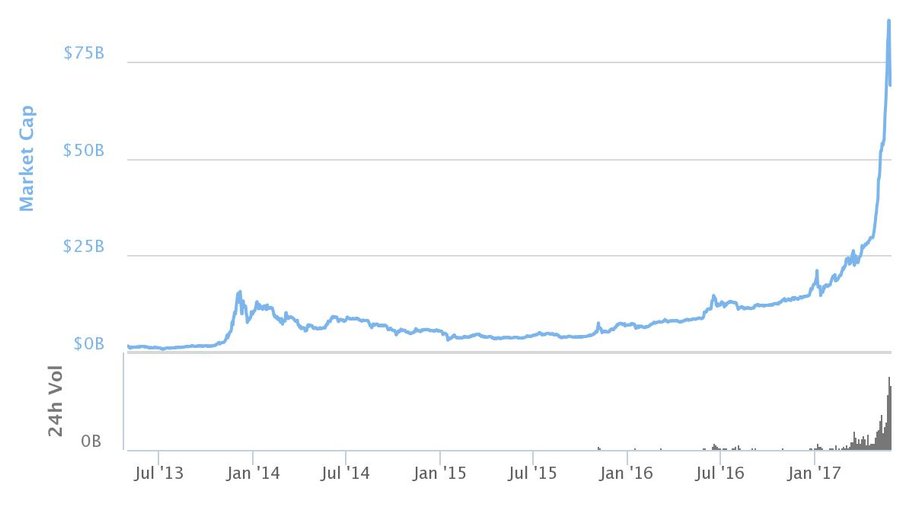

Причина, по которой начало этой статьи посвящено тюльпанам, вполне очевидна:

До сих пор, общую капитализацию определял биткойн, но в этом месяце его доля упала ниже 50% благодаря резкому взлету альткойнов, и в особенности Эфириума и Ripple.

Как и следовало ожидать, тюльпаны возвращаются, или, вернее, общий миф о тюльпанном пузыре. Этот твит хорошо передает настроения скептиков:

Биткойн станет следующим тюльпановым пузырем. У него нет ни индустриальной, ни потребительской ценности – это только средство обмена ценностями. Нет внутренней ценности.

Вне всякого сомнения, человек, сделавший эту запись в Твиттере, вполне может верно угадать будущий крах. В любом случае, трудно оспорить тот факт, что криптовалюты не имеют осязаемого «промышленного или потребительского применения, а только существуют как средство обмена ценностями». И он совершенно прав в том, что криптовалюты не имеют внутренней ценности.

Сравним криптовалюту с долларом США. Стоимость доллара США определяет правительство США, а обеспечением его служат собираемые налоги и военная мощь государства. И второй фактор – валютные трейдеры признают его ценность по отношению к другим валютам. В свою очередь, цена других валют, как и доллара, основана на взаимных соглашениях всех участников. Таким образом, доллар – тоже миф.

Конечно, такой взгляд не нов: многие полагают, что отказ от золотого стандарта был ошибкой – ведь это было гораздо более конкретное определение. Можно бы было в любой момент обменять один доллар на фиксированное количество золота, а оно имеет внутреннюю ценность. Но какую? Возможно, людям нравится его вид, блеск и тяжесть… В конце концов, оказывается, что золото – по крайней мере, постулат о том, что оно более ценно, чем другой минерал – тоже миф.

В широком смысле, биткойн ничем не отличается от них. Его рыночная история насчитывает восемь лет, он захватил воображение, стимулировал изобретательность и привлек капиталы множества умных людей, кроме того, он легко конвертируется в любую фиатную валюту. Можно ли купить продукты в соседней лавке за биткойны? Пожалуй, нет, но ведь золотой слиток тоже не так легко продать, хотя по поводу его цены никто не будет спорить. Золото конвертируется в доллары, а они – в товары, и в этом оно ничем не отличается от биткойнов. Другими словами, большое количество людей верит в стоимость золота, и этой веры достаточно для того, чтобы оно столько и стоило. Есть мнение, что и биткойн уже прошел эту точку.

Полезность блокчейна

На самом деле, помимо украшений, золото обладает полезностью: оно используется в электронике и стоматологии. Аргумент о полезности еще больше говорит в пользу блокчейнов и криптовалют. Биткойн лишил цифровые объекты их определяющего свойства – нулевых предельных издержек. Впервые был создан объект, одновременно цифровой и уникальный, без какого-либо отображения в реальном мире. Еще в 2014 году было высказано предположение, что это свойство может быть применено к любым объектам, которые не могут быть скопированы, от сертификатов акций и прав на недвижимость до завещаний.

Эфириум оптимизирован именно под такие объекты – его протокол включает в себя функциональность смарт-контрактов, которая означает, что две не доверяющие друг другу стороны могут заключить между собой контракт без арбитра – третьей стороны.

Неудивительно, что крупнейшим приложением, использующим эту функциональность, оказываются криптовалюты, построенные на Эфириуме. С прошлого года наблюдается взрыв краудфандинговых кампаний: создание на блокчейне некой структуры/приложения – аналога коммерческой компании, и продажа токенов, т. е., криптовалюты. ICO обладают ценностью, по крайней мере, в теории, ведь если приложение окажется успешным, цена токенов будет расти.

Такой функционал лучше всего подходит для создания децентрализованных сетей, что хорошо объяснил Фред Эрсам в блоге Coinbase:

Еще Альберт Венгер указывал на трудность мотивации создания новых протоколов. Причин две: 1) отсутствие прямого способа монетизации создания и поддержки протокола и 2) Созданию нового протокола с нуля мешает проблема «курицы и яйца». К примеру, при создании e-mail протокола SMTP, никакой мотивации не было – он возник тогда, когда такие бизнесы, как Outlook, Hotmail и Gmail начали его использовать и построили на нем отдельный бизнес. В результате, мы используем ряд успешных и довольно старых протоколов, построенных в эпоху, когда государство поддерживало Интернет.

Сейчас любой может создать протокол, эмитировать токены, нативные для этого протокола, и оставить часть токенов для себя и для будущих разработок. Это лучший способ мотивировать создателей: если результат окажется успешным, курс токенов пойдет вверх… Вдобавок, токены помогают решить задачу курицы и яйца: ценность сети увеличивается по мере того, как все больше участников к ней присоединяются, но как привлечь людей к новой сети? Очень просто – вы отдаете людям пропорциональное право собственности на сеть.

При этом действует правило: первые входящие получают больше преимуществ.

Вечеринка в стиле 1999 года

Несмотря на то, что блокчейновые приложения очень красиво смотрятся в теории, им еще предстоит пройти долгий путь. Поэтому, лучше приводить аналогию не с тюльпанами, а с Интернетом конца 1990-х. В недавнем подкасте Марк Андриссен (Marc Andreessen) точно подметил, что идеи крупнейших доткомов, потерпевших крах в 1999, в результате оказались успешными: они просто появились на 15 лет раньше своего времени. Примером тому служит недавняя сделка, когда Chewy.com, духовный наследник провалившегося доткома 90-х годов Pets.com, был продан за 3.35 миллиарда долларов.

Приведенная аналогия означает, что нынешний взлет криптовалют вполне может оказаться пузырем, который лопнет. Однако, иррациональный пузырь и «фальстарт» - суть разные вещи: один (фальстарт) основан на реальной базе, а другой – нет. Другими словами, фальстарт – миф, а другой – просто сказка, а мифы способны передвигать горы.