Производные финансовые инструменты (деривативы) на основе биткоина сейчас востребованы как никогда, и их развитие только ускоряется. Дериватив – это инструмент, который позволяет инвесторам торговать активом косвенно - то есть, не самим активом, а любого рода обязательствами на его передачу или созданными на его основе единицами стоимости.

Это название происходит от английского слова "derivatives" (аналогично мат. термину "производная"), которым называют "производные" единицы стоимости.

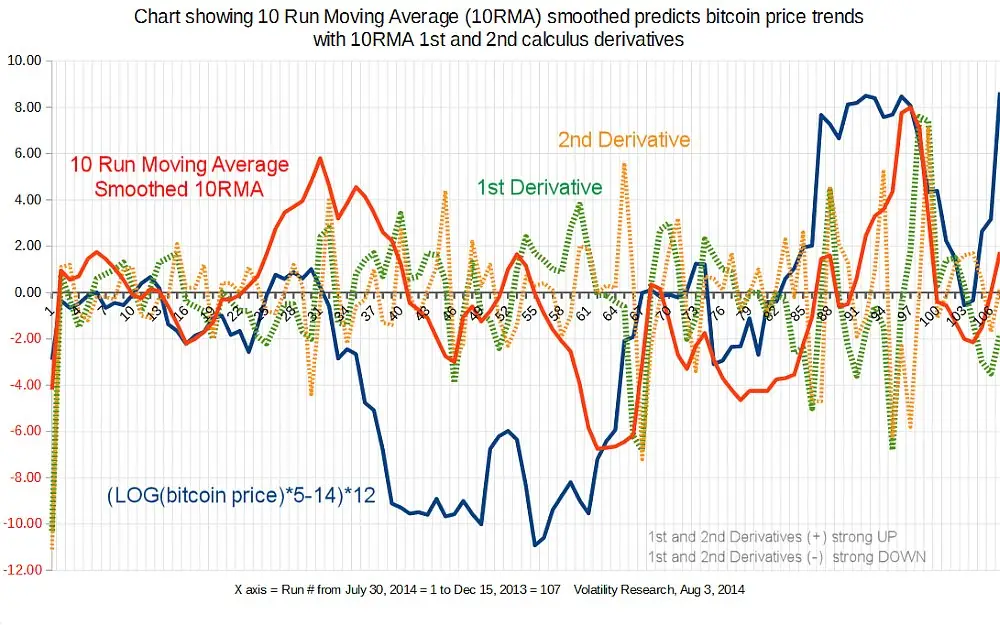

Производные получили свое название потому, что являются инструментами, полученными от базового (спотового) значения цены товара, индекса или криптовалюты. В теории, спотовые цены физического товара лежат в основе и обеспечивают фундамент для ценообразования на рынке фьючерсов. Таким образом, для криптовалютных производных инструментов основообразующими будут крупные биржи криптовалют, торгующие в реальном времени.

По существу, деривативы предназначены для того, чтобы вы могли защитить свои открытые позиции в акциях, облигациях или биткоинах. Финансовые инструменты, такие как фьючерсы и опционы, будут предоставлять возможность хеджирования рисков, а также помогут стабилизации курса. Многие компании и частные лица делают ставку на долгосрочные перспективы Биткоина, надеясь, что стоимость валюты будет продолжать расти.

Должны существовать способы защиты для тех, кто держит Bitcoin, без замены его на фиат, и эти инструменты должны сохранять активы в долгосрочной перспективе. Хеджирование - общая финансовая процедура, которая используется на традиционных рынках - является одним из методов, которые могут помочь людям и компаниям поддерживать свои активы, если цена падает.

Идея достаточно проста - руководителям криптовалютных компаний необходимо искать пути для хеджирования рисков и как следствие снижения волатильности курса.

Виды производных инструментов

Самый распространенный из деривативов - фьючерс, он представляет собой контракт на покупку товара (криптовалюты) в будущем, по цене, уже установленной в настоящий момент. Это позволяет покупателю застраховаться от чрезмерного роста цен – но означает дополнительные расходы в том случае, если цены на товар снижаются.

Также к основным инструментам могут быть предложены опционы "пут" или "колл" на основе фьючерсного контракта, что может быть применено и к криптовалютам. Биржевые инструменты отличаются от индивидуальных внебиржевых продуктов тем, что они стандартизированы, легко торгуются и гарантированы объединенным залогом членов биржи.

В недавнем рабочем документе от Mercatus его авторы Джерри Брито, Хумам Шадаб и Андреа Кастильо дали оценку появлению производных с Bitcoin.

С точки зрения баланса, фьючерсным контрактам на Биткоин логичнее придерживаться стандартов, разработанных для обычных валютных фьючерсных контрактов. Таким образом, типичные контрактные спецификации для Bitcoin будет включать в себя следующие валютные пары: BTC/USD, BTC/CNY, BTC/EUR и BTC/GBP. Все они в настоящее время отслеживаются CoinDesk Bitcoin Price Index(BPI).

Размеры контрактов могут варьироваться в зависимости от оценки и роста Bitcoin. Но, скорее всего, вводить контракты по 100 BTC и 250 BTC еще рано. Первоначально, можно ввести контракты от 10 BTC.

На данный момент, существует несколько способов работы с Биткоин-деривативами. Их предлагают криптовалютные фонды или биржи. Фонды дают возможность крупным инвесторам приобретать производные криптовалют на внебиржевом рынке. Биржи осуществляют торговлю на реальном рынке и дополнительно предлагают опции с деривативами Bitcoin. Это, как правило, фьючерсные контракты или маржинальная торговля различными криптовалютами.

Инвестиционные фонды

К инвестиционным структурам вокруг Биткоина в первую очередь относится фонд Bitcoin Investment Trust (BIT) Барри Зильберта (Barry Silbert), осуществляющий торги на внебиржевой площадке OTCQX (символ — GBTC).

Акциями BIT являются первые публично котируемые ценные бумаги, цена которых формируется на основе курса Биткоина на биржах. По образцу популярной SPDR Gold ETF, БИТ был создан для инвесторов, стремящихся торговать с производными Биткоина через традиционные финансовые структуры. Акции BIT публично котируются на OTCQX, в верхнем эшелоне управляемых внебиржевых рынков.

Уже в ближайшей перспективе ожидается запуск фонда Bitcoin Trust ETF братьев Винклвосс (Winklevoss), который будет доступен для инвесторов на фондовой бирже Nasdaq с тикером COIN.

Кроме того, на скандинавской площадке Nasdaq OMX Nordic стартовали торги по Bitcoin Tracker One - первой в мире ценной бумаге на основе биткоина, доступной на регулируемой бирже. Теперь этот индексный продукт шведской компании XBT Provider AB (образована KnC Miner) доступен для “традиционных” инвесторов в 179 странах через крупного онлайн-брокера Interactive Brokers.

Bitcoin Tracker One представляет собой биржевую индексную облигацию (ETN), которая обеспечивает инвесторам удобный доступ к прибыли от базовых активов согласно курсу Биткоина к доллару США с меньшими комиссионными сборами. Базовая цена — средний курс BTC по отношению к доллару на биржах Bitfinex, Bitstamp и OKCoin.

Специализированные биржи деривативов

Помимо фондов, несколько криптовалютных бирж торгуют различными деривативами на основе Биткоина.

Пионер фьючерсного рынка Bitcoin - проект OrderBook, в недавнем прошлом ICBIT. Сейчас торгуется несколько фьючерсных контрактов со сроком исполнения в несколько месяцев. Биржа основана в 2011 году гражданином России Алексеем Брагиным, но зарегистрирована в Доминике, так как правовой стаус криптовалют в России до сих пор не может объяснить никто. В апреле Алексей выступал на Bitcoin Conference Moscow, где рассказывал о своей бирже и технологии обратных фьючерсов на Биткоин. Долгое время ICBIT оставалась фактическим монополистом на неосвоенном рынке, но сейчас у нее появились сильные конкуренты.

Одна из самых известных бирж среди американских трейдеров, которая специализируется на торговле производными Биткоин - это TeraExchange из Нью-Джерси, которая лицензирована регулятором производных инструментов США. В прошлом году компания создала собственные форвардные контракты и позиционирует их как первый инструмент на Bitcoin, который торгуется на регулируемой платформе. Контракты заключаются на короткий срок – как правило, на два рабочих дня. Когда истекает их срок действия, происходит расчет прибыли одной стороны и убытков другой. Они определяются на основании разницы между ценой Биткоина, заложенной в контракте, и ценой по внутреннему индексу цены Биткоина в день истечения контракта на 17:00 по североамериканскому восточному времени (EST). TeraExchange пока не публикует свои данные об объемах форвардных контрактов на Bitcoin.

Crypto Facilities в настоящее время позволяет клиентам торговать только одним инструментом - это форвардный контракт на цену Биткоина. Контракт предлагается с тремя датами истечения срока действия. Трейдер может зафиксировать цену в BTC, продавая или покупая контракт. Соучредитель Crypto Facilities Тим Шлейфер говорит, что производные Bitcoin - это только первая итерация, и благодаря криптовалютам возникнет целое поколение новых цифровых финансовых инструментов.

Гонконгская BitMEX (Bitcoin Mercantile Exchange - Товарная биржа Bitcoin), управляется финансовыми специалистами, которые работали на традиционных фондовых рынках, ввела ряд новых криптовалютных инструментов. Биржа предлагает маржинальную торговлю с самым высоким из представленных на рынке плечом до 25:1, а также целый пакет фьючерсных контрактов. Среди них "индекс страха" для Bitcoin, который отслеживает волатильность цифровой валюты и позволяет трейдерам делать ставки на величину колебания цен.

Площадка BitVC, принадлежащая китайской бирже Huobi, предлагает фьючерсы на цену Bitcoin и "срочные вклады" - депозиты, позволяющие повысить ликвидность торгов для остальных трейдеров. Торговля ведется в долларах и юанях.

Еще одна китайская платформа для производных инструментов - 796 Exchange. Она открыла торги по фьючерсам на Биткоин и Лайткоин в 2013 году. Кроме фьючерсов, на этой бирже торгуются бинарные опционы, "виртуальные акции" криптовалютных компаний и трастовые фонды. На 796 представлен многоязычный интерфейс, в том числе есть и русский язык. Но во избежание недразумений, связанных с качеством перевода, лучше использовать английский.

Китайская OkCoin, входящая в китайскую "большую тройку", в июне 2014 года ввела на своей платформе маржинальную торговлю, а также предлагает недельные, двухнедельные и месячные фьючерсные контракты в BTC и LTC. Их срок истекает по пятницам (соответственно, в пятницу текущей недели, пятницу следующей недели или последнюю пятницу месяца), в 16:00 по пекинскому времени (11:00 МСК). Расчетная стоимость криптовалюты рассчитывается как среднее арифметическое от ее цены в последний час перед закрытием.

Coinarch предлагает два проекта - Booster и Maximizer. Booster представляет собой маржинальную торговлю: кредитное плечо позволяет извлечь выгоду от подъема или падения курса биткоина, а возможность применить стоп-лосс снижает риски. Специальная опция автоматической остановки потерь позволяет потерять не больше денег, чем было вложено в программу изначально.

План Maximizer дает клиенту возможность получить процентные платежи со своих инвестиций в биткоины. Пользователь задает временной отрезок и цену исполнения (страйк) – ожидаемый курс биткоина на момент истечения срока. В случае, если курс BTC выше ожидаемого, клиент получает прибыль. Если же курс оказывается ниже – клиент покупает биткоины по указанной им цене.

Bitcoin биржи с маржинальной торговлей

Bitfinex - крупнейшая биржа Биткоин по оборотам в долларах, позволяет вести маржинальную торговлю BTC, LTC и DASH(DRK) с плечом до 3.3. Кредитное плечо предоставляется другими трейдерами, которые размещают свои средства на внутреннем рынке свопов.

ВТС-Е русскоязычная криптовалютная биржа, позволяющая открывать длинные и короткие позиции в BTC, LTC и NMC через Metatrader. Криптовалютные пары предоставляются такими валютами как доллар,евро, английский фунт и юань. Предоставляя для этого кредитное плечо 1;2 и 1;3. Биржа также ведет реальные торги на цифровом рынке, тем самым гарантируя реальные котировки и отсутствие проскальзования.

BTC.sx - онлайн брокер, который не проводит торги у себя, а размещает ордера клиентов на трех крупных биржах - Bitfinex, Bitstamp и ItBit. Компания позволяет клиентам вести маржинальную торговлю, занимая длинную позицию, если они ожидают роста курса BTC, или короткую, если они предполагают, что курс снизится. Компания предоставляет кредитное плечо в размере 2:1, 5:1 или 10:1. Джозеф Ли, соучредитель и технический директор компании BTC.sx, считает, что торговля криптовалютами вступает во вторую фазу развития, которая будет характеризоваться предоставлением передовых финансовых услуг, выходящих за рамки простого обмена валют.

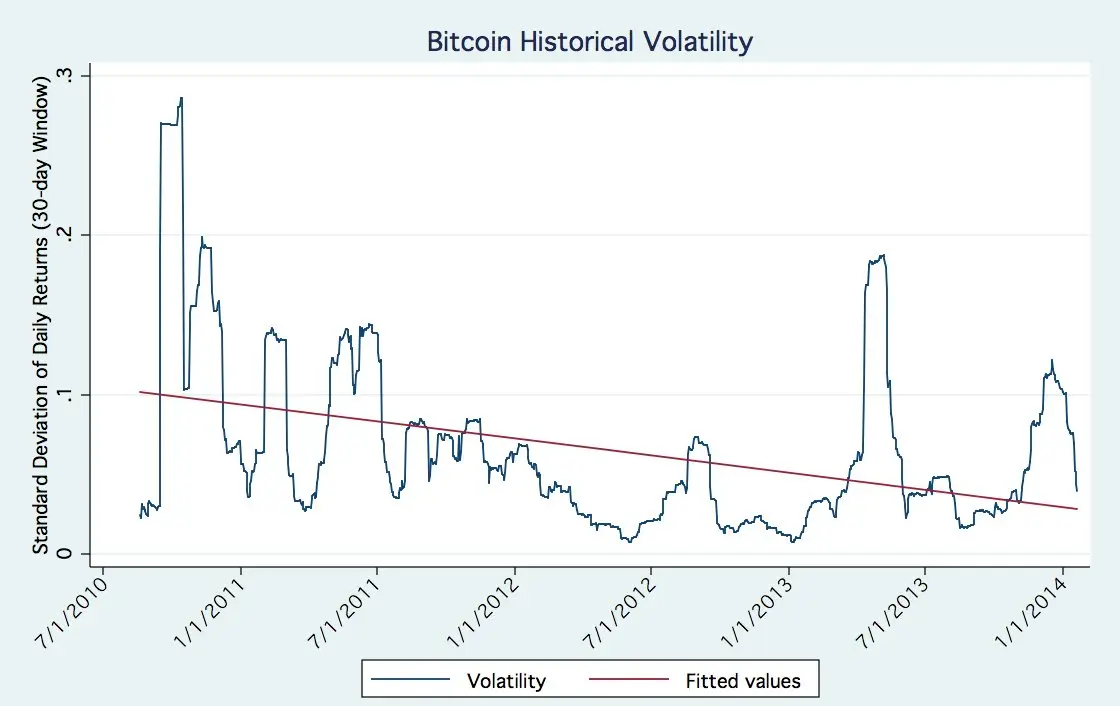

Рост объемов торгов на биржах деривативов в конечном счете должен привести к большей стабильности спотовых цен Bitcoin - говорит Колин Кван, бывший бизнес-аналитик отдела фьючерсов и опционов в UBS, а в настоящее время операционный директор в BTC.sx.

Все происходит так же, как на традиционных фондовых рынках - возвращаясь, например, к пшенице. Из-за волатильности цен на зерновые, благодаря неустойчивой погоде и другим факторам, на этих рынках трейдеры отказывались работать, и тогда были созданы производные - такие как форварды, которые на самом деле стабилизировали рынок.

Когда вы начинаете говорить о больших суммах и крупных транзакциях в Bitcoin, то производные снизят волатильность и обеспечат гораздо больше эффективности для всей экосистемы криптовалют.

В заключение

Прогнозирование движения цены Биткоина может показаться совершенно абсурдной затеей. Но для опытных инвесторов производные и фьючерсные контракты дают возможность получить прибыль, или по крайней мере покрыть свои риски. Институциональные инвесторы и трейдеры уже много лет используют аналогичные инструменты на традиционных финансовых рынках, чтобы уменьшить вероятность убытков.

Барри Зильберт, глава "альтернативной фондовой биржи" SecondMarket и Bitcoin Investment Trust уже неоднократно заявлял, что Уолл-стрит планирует инвестировать в Bitcoin огромные средства. Некоторые из новых методов хеджирования рисков, безусловно, играют важную роль для привлечения крупных игроков биржевого рынка.

Зильберт говорит:

Когда Уолл-стрит начнет вкладывать средства в криптовалюты, понадобятся разнообразные финансовые инструменты и производные, чтобы правильно применять организационные методы управления рисками.

Эксперты считают, что повышение спроса на криптовалютные деривативы в конечном счете приведет к минимизации скачков курса криптовалюты, сделав ее более стабильной, а также повысит доверие к биткоину со стороны трейдеров всего мира.